Was ist Factoring?

Factoring ist eine Finanzierungsmethode, bei der ein Unternehmen offenstehende Forderungen gegenüber Kunden vor deren Fälligkeit an einen Finanzdienstleister überträgt, der diese dann umgehend auszahlt. So wird verhindert, dass wertvolles Kapital aus gesunden Erträgen durch lange Zahlungsziele von Kunden in Außenständen gebunden bleibt.

Die Factoringgesellschaft übernimmt zudem den Schutz vor Forderungsausfällen (sogenannte Delkredere-Funktion).

Erklärvideo

Wie funktioniert Factoring?

Erfahren Sie von einem unserer Experten einfach und nachvollziehbar, wie Sie den Forderungs-Verkauf als flexibles Finanzierungsinstrument für Ihr Unternehmen funktioniert.

Jetzt Video ansehenFür welche Unternehmen eignet sich Factoring?

Das Factoringverfahren ist für viele Unternehmen ein wirksames Finanzwerkzeug mit einer ganzen Reihe von Vorteilen. Die Ausfallsicherung und die bankenunabhängige Liquiditätszufuhr helfen Firmen effektiv dabei, ihre Expansionspläne umzusetzen. Grundsätzlich steht dieses Finanzierungsinstrument dabei Unternehmen jeder Größenordnung und aus den verschiedensten Branchen offen – auch kleine und mittlere Unternehmen oder Gewerbetreibende und Freiberufler können von den vielen Vorteilen profitieren. Dabei ist das Verfahren als nachhaltige und längerfristige Finanzierung ausgelegt, aber die Vorteile greifen schnell. Verschaffen Sie sich jetzt einen Überblick, ob dieses Finanzinstrument auch zu Ihrem Unternehmen passt.

Quickcheck:

Wann lohnt sich Factoring?

Es gibt eine Faustregel, die sich für eine erste Einschätzung bewährt hat: Factoring ist immer dann möglich, wenn zum Zeitpunkt der Rechnungsstellung eine Leistung bereits komplett erbracht ist. Damit ist dieses Instrument für Handel, Dienstleistung und das produzierende Gewerbe gerade zu prädestiniert.

Treffen folgende Punkte auf Ihr Unternehmen zu?

Wann passt Factoring nicht?

Nur wenige Geschäftsfelder eignen sich wegen bestimmter Faktoren nicht. Hauptsächlich liegt dies an Teil- und Abschlagsrechnungen (Bauhauptgewerbe & Architekten) sowie der Vorschüssigkeit bei Vermietung und Verpachtung. Zudem sind auch hohe Kundenkonzentrationen (in Bezug auf den Umsatzanteil), ein erheblicher Kundenanteil im Ausland oder ein Firmenalter unter zwei Jahren nicht förderlich für die Vertragsschließung mit einem seriösen Factoring Anbieter.

Checkliste:

Gute Voraussetzungen für einen Factoringvertrag

- Ihr Unternehmen hat überwiegend gewerbliche Endkunden bzw. Debitoren

- Die Debitoren sind zahlungs-, kredit- und versicherungsfähig

- Die in Rechnung gestellten Leistungen sind vollständig erbracht und einredefrei

- Das Zahlungsziel beträgt in der Regel maximal 90 Tage

Tipp:

Der schnellste und einfachste Weg zu einer Einschätzung, ob auch Ihr Unternehmen geeignet ist, ist der anonyme Factoring-Check von abcfinance. Es ist unverbindlich und Sie gewinnen möglichweise einen Partner, der Ihr Geschäft mit neuen liquiden Mitteln und viel Knowhow nach vorne bringt. Jetzt ausprobieren!

Welche Factoringarten gibt es?

Wir sprechen hier von einem flexiblen Finanzierungsinstrument, das auf individuelle Bedürfnisse ausgerichtet werden kann. Dementsprechend wurden verschiedene Formen entwickelt, die in der Praxis verwendet werden. Die Auswahl der geeigneten Factoring Variante hängt von verschiedenen Parametern abhängig.

Besonders wichtig ist, welchen Grad des Liquiditätszugewinns Sie sich wünschen und wie sich Ihre Kundensegmente zusammensetzen. Beispielsweise sprechen Forderungen gegen Geschäftskunden mit langen Zahlungsfristen für eine Variante mit Ausfallschutz und Debitorenmanagement. Andererseits kann ein hoher Privatkundenanteil beziehungsweise eine Vielzahl kleinerer Forderungen eine andere Factoring-Art interessant machen.

Hier finden Sie einen Überblick zu den wichtigsten Variationen

- Full-Service-Factoring - Ich benötige zusätzliche liquide Mittel, will mein Rechnungswesen entlasten und mich gegen Zahlungsausfälle schützen

- Echtes vs. Unechtes Factoring - Ist der Forderungsausfallschutz für mich ein essenzieller Bestandteil?

- Stilles Factoring - Ich möchte nicht, dass mein Kunde erfährt, dass ich das Verfahren nutze

- Offenes Factoring - Meine Kundschaft und ich legen Wert auf Transparenz

- Ausschnitts-Factoring - Ich möchte nur einen Teil meiner Forderungen verkaufen

- Inhouse-Factoring: Liquidität und den Ausfallschutz sind für mich essenziell, das Debitorenmanagement übernehme ich selbst

- Reverse-Factoring - mich interessiert die Vorfinanzierung gegenüber einem Lieferanten

- Fälligkeitsfactoring - die Übernahme von Forderungsausfallschutz und Debitorenmanagement ist für mich zentral, eine Liquiditätssteigerung ist zweitrangig

- Einzelfactoring - ich möchte lediglich eine einzelne Forderung einmalig verkaufen - auf eine regelmäßige Liquiditätsverbesserung und einen kontinuierlichen Ausfallschutz kann ich verzichten

Welche Factoring-Art ist für Sie die richtige?

Was ist eine Factoring Gesellschaft?

Factoringgesellschaften sind Finanzdienstleister, die Unternehmen dabei helfen, ihre offenen Forderungen unmittelbar in liquide Mittel umzuwandeln. Die Factoring Gesellschaft kauft dabei die Forderungen des Unternehmens gegenüber seinen Kunden an. Im Gegenzug erhält das Unternehmen sofort das Geld, und die Factoringgesellschaft übernimmt zudem das Risiko eines möglichen Forderungsausfalls. Factoring-Gesellschaften bieten ihren Kunden in der Regel auch weitere Dienstleistungen an: von der Übernahme des Mahnwesens oder Debitorenmanagement (vgl. Full-Service-Factoring) bis hin zum Inkasso. Der Factoring-Markt in Deutschland teilt sich in etwa 200 Gesellschaften auf, wobei die meisten Gesellschaften in Deutschland im deutschen Factoring Verband organisiert sind. Auch wir als abcfinance sind dort auch Mitglied. Um den für Sie passenden Partner zu finden, erhalten Sie hier weitere wertvolle Infos zur Auswahl eines Factoring-Anbieters.

Was kostet Factoring? So setzen sich die Factoringkosten zusammen

Für Dienstleistungen wie die Übernahme des Ausfallrisikos und das Debitorenmanagements stellt der Factor ein prozentuales Factoringentgelt in Rechnung, das sich auf den angekauften Forderungsbetrag bezieht. Zusätzlich fallen für die Finanzierung der angekauften Forderungen Zinsen an. Für weitere Komponenten, wie etwa die Bonitätsprüfung der Debitoren, ergeben sich zusätzliche geringe Beträge.

Wie bei jeder Finanzierungsform sollten auch hier alle anfallenden Positionen vorab genau kalkuliert werden. Diese lassen sich nicht pauschal beziffern, aber Sie können hier nachlesen, wie sich die Factoring-Kosten zusammensetzen und was die Einflussfaktoren sind. Den Gesamtkosten müssen dann die betriebswirtschaftlichen Vorteile, die durch den Forderungsverkauf entstehen, gegenübergestellt werden. Dazu gehören unter anderem Skontoerträge, mehr Liquidität und eine erhöhte Eigenkapitalquote.

Factoring: Vorteile und Nachteile im Überblick

Wir haben Ihnen die wichtigsten Vor- und Nachteile dieses Finanzinstruments objektiv zusammengefasst:

Vorteile von Factoring

- Sofortige Liquiditätsverbesserung: Nach dem Verkauf der Forderungen zahlt der Factor bis zu 100 % des Bruttorechnungsbetrags (abzüglich Gebühren) umgehend aus, wodurch die Liquidität sofort gesichert wird. Dadurch wird die Liquidität planbar, und lange Zahlungsziele und schleppende Zahler sind kein Thema mehr.

- 100 % Ausfallschutz: Der Factor übernimmt das volle Ausfallrisiko. Damit sind Sie gegen Forderungsausfälle vollständig abgesichert, was die Bonität und Kreditwürdigkeit des Unternehmens verbessert.

- Wachstumsfinanzierung: Factoring bietet eine flexible und skalierbare Finanzierung. Wachsende Unternehmen profitieren von der „atmenden Finanzierung“, die sich dynamisch an steigende Umsätze anpasst, etwa durch erhöhten Bedarf an Material, Maschinen oder Personal. (Hier gibt's weitere Infos zum Thema Wachstumsfinanzierung)

- Entlastung des Forderungsmanagements: Das Factoring-Unternehmen übernimmt das Debitorenmanagement und das Mahnwesen. Dies spart Ressourcen und setzt Kapazitäten im Unternehmen frei, die in andere wichtige Bereiche investiert werden können.

- Unabhängigkeit von Bankkrediten: Factoring entlastet die Kreditlinien bei Banken und eröffnet Spielräume im Rahmen der Unternehmensfinanzierung.

- Effiziente Nutzung von Skonti und Rabatten: Durch den raschen Liquiditätszufluss können Unternehmen Skonti und Rabatte bei ihren Lieferanten nutzen. Zudem ist die Gewährung von Kundenskonti nicht mehr notwendig. Dies kann die Factoring-Kosten teilweise oder vollständig ausgleichen.

- Vertrauensgewinn bei Lieferanten Pünktliche und verlässliche Zahlungen stärken die Beziehungen zu Lieferanten und Dienstleistern, was Vorteile bei der Priorisierung von Aufträgen verschaffen kann.

Mögliche Nachteile von Factoring

- Kosten: Factoring ist mit Gebühren verbunden, da die Factoringgesellschaft die Vorfinanzierung sowie Rechnungs- und Debitorenprüfung übernimmt. Diese Dienstleistungen müssen bezahlt werden. Die Kosten hängen zudem von der Vertragsart und dem Volumen ab. Diese Kosten können sich jedoch durch die Einsparungen aus der Nutzung von Lieferantenskonti und dem Wegfall einer Zahlung von Kundenskonti ausgleichen.

- Veränderung in der Kundenbeziehung: Der Verkauf von Forderungen kann eine Anpassung der Zahlungsbeziehungen erfordern, da Kunden ihre Rechnungen direkt an den Factor zahlen müssen. Dies ist jedoch mittlerweile gängige Praxis und wird von den meisten Kunden akzeptiert. Zudem werden längere Zahlungsziele, die durch die Zusammenarbeit mit einem Factoringpartner angeboten werden können, von Kunden gern in Anspruch genommen.

- Auslagerung des Debitorenmanagements Einige Unternehmer zögern, die Kontrolle über das Forderungsmanagement an Dritte abzugeben. Doch in den meisten Fällen erweist sich die professionelle Verwaltung durch den Factor als vorteilhaft, da Zahlungsziele durchgesetzt und Verwaltungsaufgaben effizienter erledigt werden.

Factoringablauf: In sechs Schritten zum Vertragsabschluss

-

Erstgespräch

Gemeinsam analysieren wir Ihren Bedarf und erarbeiten eine maßgeschneiderte Lösung. -

Angebotserstellung

Unser Analysebogen hilft bei der Erfassung wichtiger Rahmendaten. -

Vertragsgespräch

Vor Vertragsunterzeichnung beantworten wir all Ihre Fragen. -

Bonitätsunterlagen

Wir brauchen nur drei Unterlagen von Ihnen:

Jahresabschluss, BWA und die Liste der offenen Posten. -

Vertragsunterzeichnung

Nach Klärung aller Fragen und Prüfung der Unterlagen erfolgt die Vertragsunterzeichnung. -

Auszahlung

Mit Ankauf Ihrer Forderungen erhalten Sie sofort die gewünschte Liquidität!

Factoring-Beispiel – mit Berechnung

Stellen wir uns vor, ein mittelständisches Unternehmen (hier die „Albert Kleinschmidt KG“) verkauft Maschinen und stellt einem Kunden eine Rechnung über 20.000 Euro mit einer Zahlungsfrist von 90 Tagen. Um nicht so lange auf das Geld warten zu müssen, nutzt die „Albert Kleinschmidt KG“ Factoring.

-

Forderungsverkauf

Die „Albert Kleinschmidt KG“ verkauft die Forderung an eine Factoring-Gesellschaft (Factor). Der Factor zahlt dem Unternehmen sofort bis zu 100 % des Rechnungsbetrags, hier beispielhaft aber mit einer Gebühr von 1,1 % (220 Euro) und einem Sicherheitseinbehalt von 10 % (2.000 Euro) also 17.780 Euro.

-

Dienstleistung und Kosten des Factors

Der Factor übernimmt das Risiko und das Forderungsmanagement. Zudem fällt ein Factoring-Zins von 5,5 % pro Jahr auf den ausgezahlten Betrag (bis zu 20.000 Euro) an, was für 90 Tage etwa 275 Euro beträgt und dementsprechend niedriger ausfällt, wenn der Endkunde schneller bezahlt.

-

Zahlung des Kunden

Nach 90 Tagen zahlt der Kunde die Rechnung von 20.000 Euro an den Factor. Unmittelbar nach Zahlungseingang überweist der Factor den Sicherheitseinbehalt (Restbetrag) von 2.000 Euro an die „Albert Kleinschmidt KG“. Der Factoring Zins wird monatlich verrechnet, was für 90 Tage summiert eine Belastung von 275 Euro bedeutet.

Kosten und Gewinn durch Factoring

Ohne Factoring erhält die „Albert Kleinschmidt KG“ nach 90 Tagen 20.000 Euro, falls es nicht zu Zahlungsschwierigkeiten beim Kunden kommt, die zu Teilzahlungen oder Verzögerungen führen.

Mit Factoring erhält das Unternehmen:

- Sofort: 17.880 Euro (Rechnungsbeitrag minus Gebühr und Sicherheitseinbehalt)

- Nach 90 Tagen (Zahlungsfrist): 2.000 Euro

Insgesamt 19.505 Euro (20.000 Euro minus 220 Euro Gebühr minus 275 Euro Zins)

Zusammengefasst erhält das Unternehmen sofortige Liquidität von 17.880 Euro, was Investitionen und laufende Kosten deckt. Trotz der Factoring-Gebühr von 220 Euro und dem Zins von 275 Euro ist der finanzielle Vorteil die schnelle Verfügbarkeit von Kapital (womit auch Skonti im Einkauf wahrgenommen werden können und keine Kundenboni mehr gewährt werden müssen) und die Übernahme des Zahlungsausfallrisikos durch den Factor. Zum Vergleich: Mit einem Kontokorrentkredit würden deutlich höhere Zinsen anfallen (durchschnittlich 10 %), wodurch Factoring eine günstigere Finanzierungsalternative darstellt.

**Hinweis: Die verwendeten Zinssätze dienen allein der Beispielrechnung, in der Realität bestimmen die individuellen Voraussetzungen Ihres Unternehmens die tatsächlichen Kosten.

Was unterscheidet Factoring von Inkasso?

Factoring ist eine Form der kurzfristigen Finanzierung, bei der aktuelle Forderungen angekauft und bevorschusst werden. Das schafft zusätzliche Liquidität zu geringen Kosten und unterstützt das Wachstum Ihres Unternehmens. Durch den Forderungsverkauf erhalten Sie jedoch nicht nur einen Liquiditätszuwachs. Der Factor übernimmt in der Regel auch Ihr Debitorenmanagement und den kompletten Schutz vor einem Forderungsausfall.

Inkasso hingegen ist ein Instrument, um bereits bestehende überfällige und notleidende Forderungen durch ein Inkassounternehmen einziehen zu lassen. Das Inkassounternehmen übernimmt Ihre notleidende Forderung in diesem Fall treuhänderisch.

Im Gegensatz zu Inkasso, das im Privatbereich einen schlechten Ruf genießt, ist Factoring für Unternehmen eine Art Gütesiegel, weil es auf eine gute Bonität hindeutet. Für Ihre Kundschaft ändert sich mit Factoring im Grunde nichts. Sie teilen Ihnen lediglich die neue Kontoverbindung mit, auf die sie ihre offenen Rechnungsbeträge überweisen. Weitere Details und Zusammenhänge erfahren Sie in unserem Magazin-Artikel Factoring vs. Inkasso.

Der Factoringvertrag – das sind die Bestandteile

Rechtlich betrachtet ist der Factoringvertrag eine Sonderform des Kaufvertrags nach § 433 BGB. Dabei verkauft der Factoringnehmer dem Factor offene Forderungen. Der Factoringnehmer wird dabei sofort ausgezahlt, wohingegen der Factor die offene Forderung übernimmt – inklusive der Risiken von Zahlungsausfällen.

Die wesentlichen Vertragsbestandteile sind standardisiert und werden vorab festgehalten:

- Name und Anschrift des Forderungsverkäufers und der Factoringgesellschaft

- Vertragsbeginn, Laufzeit und Kündigungsfrist (Standard ist eine Laufzeit von 1-3 Jahren und eine Kündigungsfrist von 3-6 Monaten)

- Konto für die Auszahlung der Kaufpreise

- Konto für die Zahlungseingänge der Debitoren: Ist ein offenes Verfahren vereinbart, wird das Konto der Factoringgesellschaft gewählt

- Gebühren

Rechte und Pflichten

Darüber hinaus wird eine Rahmenvereinbarung zwischen den beiden Parteien geschlossen, die den Factoringvertrag vervollständigt und weitere Rechte und Pflichten klärt.

| Factoringnehmer | Factor |

|---|---|

| Anbietungspflicht für Forderungen | Ankaufspflicht im Rahmen des Debitorenlimits |

| Garantie für die Validität der Forderungen (Der Factoring-Kunde bestätigt, dass eine Forderung besteht, diese werthaltig ist und er die Rechnungsempfänger auf die Abtretung an den Factor hingewiesen hat) | Verpflichtung zur Auszahlung des Rechnungsbeitrags |

| Delkredereklausel: In Deutschland ist echtes Factoring üblich, das heißt, der Factor übernimmt immer das 100-prozentige Ausfallrisiko. | |

| Debitorenmanagement: Sofern Full Service Factoring vereinbart wird, enthält der Vertrag eine Klausel, dass der Factor die Debitoren- und Forderungsverwaltung inklusive Mahnwesen und Inkassowesen übernimmt. |

Weiter gehören die Zusammensetzung der Factoringkosten und die Höhe des Sicherheitseinbehalts zu den Details, die die Parteien individuell vereinbaren. Auch ist von Fall zu Fall zu klären, ob der Factoringnehmer Sonderformen wie das Ausschnittsfactoring für einzelne Debitoren nachfragt, und wie hoch die Umsatzkonzentration auf einzelne Debitoren sein darf.

Verbesserte Bonität mit Factoring

Der Forderungsverkauf ist sowohl kurz- als auch langfristig ein hervorragender Weg, die Eigenkapitalquote und die Bonität zu verbessern. Die Bilanzverbesserung, die durch den sofortigen Zufluss liquider Mittel entsteht, wirkt sich dabei unmittelbar auf das Rating aus. Diese Kennziffern sind wichtig für Ihre Unternehmensbewertung, die zum Beispiel Banken, Wirtschaftsauskunfteien, aber auch Ihren Käufer und Lieferanten zur Einschätzung der wirtschaftlichen Situation eines Unternehmens dienen. Als bankenunabhängiges Finanzwerkzeug kann der Forderungsverkauf damit auch das Bankenrating entscheidend verbessern und die Verhandlungsposition bei anstehenden Investitionen und Kreditverhandlungen enorm stärken. Die Absicherung durch einen Factoringvertrag führt also ganz nebenbei auch zu besseren Kreditkonditionen.

Factoring rechnet sich!

Der Einsatz von Factoring rechnet sich auch durch den Ertragseffekt, den diese Finanzierungsform in sich birgt: Ihrem Nutzen durch den Wegfall und der Reduktion verschiedener Kosten stehen nur der aktuelle Zinssatz sowie die Factoringgebühr entgegen. Ein reelles Plus, das sich doppelt auszahlt. Ihr persönlicher Berater überzeugt Sie gerne mit konkreten Zahlen!

Ihr positiver Ertragseffekt

Sie wollen es genau wissen?

Ihr persönlicher Berater errechnet

Ihnen Ihren individuellen

Factoring-Ertrag

Ihr Nutzen

- Lieferantenskonti nutzen

- Kundenskonti fallen weg

- Warenkreditversicherung einsparen

- Wegfall von Auskunftsgebühren

- Personalkosten können reduziert werden

Ihr Aufwand

- Zins (i.d.R. unter Kontokorrentsatz)

- Factoring Gebühr

Ihr Aufwand

- Zins (i.d.R. unter Kontokorrentsatz)

- Factoring Gebühr

Ihr Nutzen

- Lieferantenskonti nutzen

- Kundenskonti fallen weg

- Warenkreditversicherung einsparen

- Wegfall von Auskunftsgebühren

- Personalkosten können reduziert werden

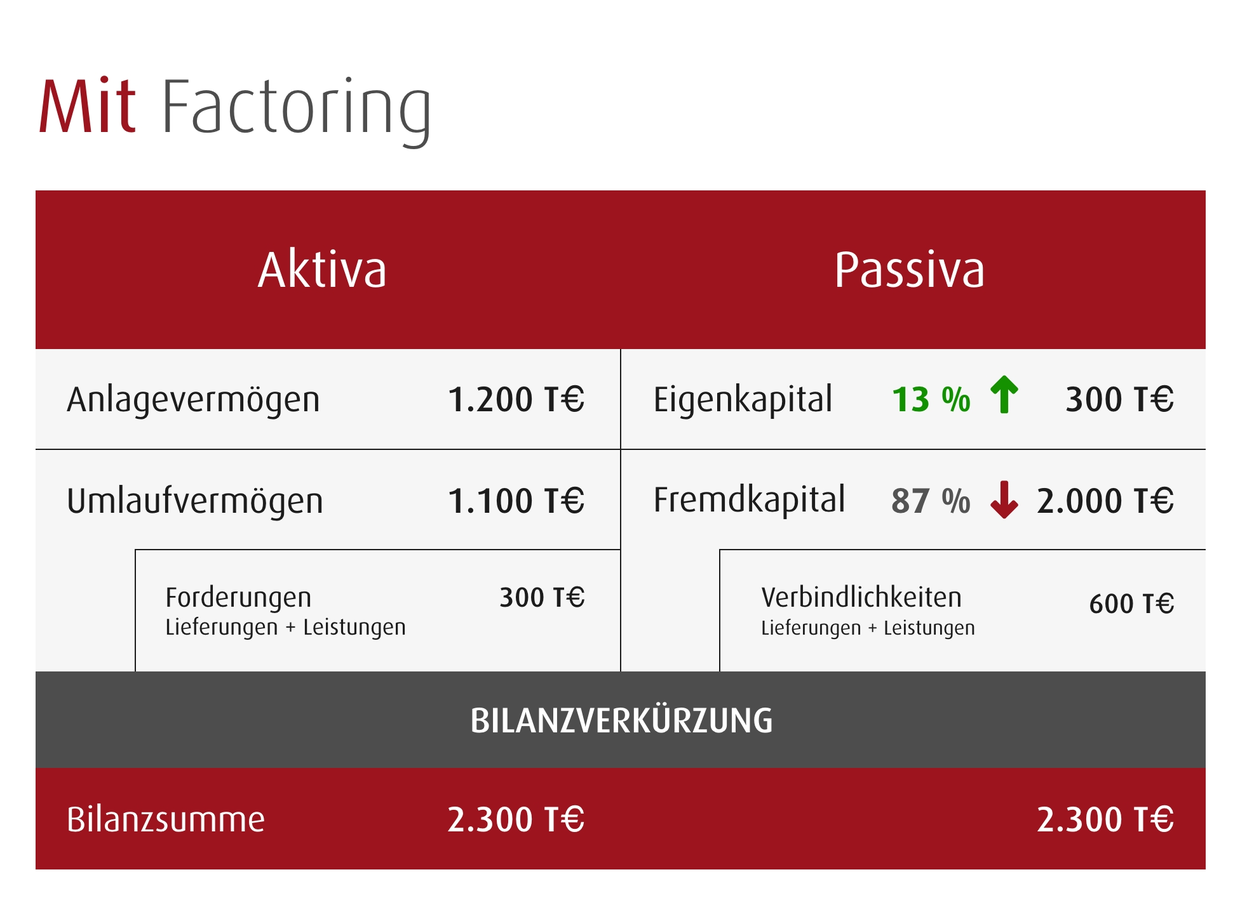

Mit Factoring die Bilanz verbessern

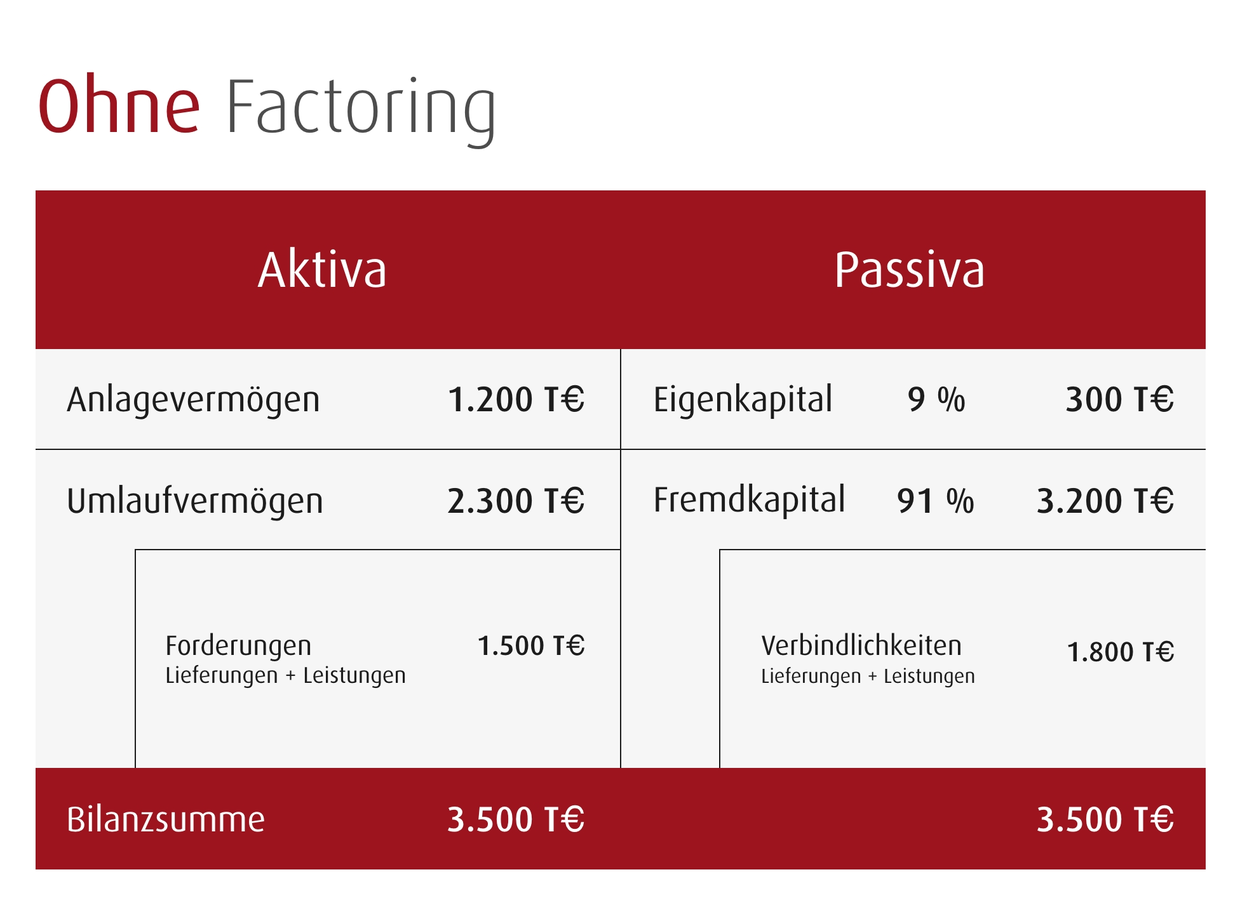

Wenn Forderungen an den Factor verkauft werden, erhalten Sie unmittelbare Liquidität für Ihre erbrachten Leistungen. Der Factor erstattet den offenen Betrag in Tagesfrist, im Gegensatz zu den teilweise langen Zahlungszielen von Kunden. Wenn die so gewonnene Liquidität beispielsweise genutzt wird, um Lieferantenverbindlichkeiten zu begleichen, bleibt lediglich ein Restbetrag von ca. 10 Prozent als offene Forderung in der Bilanz stehen. In der Bilanz mit Factoring sinken also sowohl die Forderungen (auf der Aktivseite) als auch die Verbindlichkeiten (auf der Passivseite) – folglich verringert Factoring die Bilanzsumme. Es folgt ein Rechenbeispiel, das praxisnah visualisiert, wie sich ein Einsatz auf die Bilanz auswirkt:

Die reduzierte Bilanzsumme – entstanden durch die Bilanzverkürzung mittels Forderungsverkauf – erhöht automatisch auch die Eigenkapitalquote. Dies wiederum führt zu einem besseren Unternehmensrating bei Banken, womit Kreditgewährung und Konditionsgestaltung positiv beeinflusst werden.

Sie möchten es genauer wissen? Vereinbaren Sie jetzt einen unverbindlichen Beratungstermin mit einem unserer Experten

Aktuelle Magazin-Artikel

Häufige Fragen

- Ist Forderungsverkauf vorteilhafter als ein Bankkredit?

- Gibt es einen Mindestumsatz?

- Welche Unterlagen werden von mir benötigt?

- Wie lange dauert es, bis ich starten kann?

- Wie schnell erhalte ich mein Geld?

- Müssen alle Kundenrechnungen an das Factoring-Unternehmen abgegeben werden?

- Wie oft kann ich meine Rechnungen einreichen?

- Nutzen Sie meine Zahlungsziele oder Ihre eigenen?

- Wann wird die Einrichtungsgebühr fällig?

- Wann wird die Mindestgebühr fällig?

- Was ist ein Gutschriftsverfahren?

- Wofür dient der Sicherheitseinbehalt?

- Wie funktioniert das Forderungsmanagement?

- Wer schreibt künftig die Rechnungen?

- Ab welchem Zeitpunkt beginnt das Inkasso gegen meine Kunden?

- Was passiert, wenn mein Kunde nicht zahlt?

- Was passiert mit Kundensegmenten, die barzahlen bzw. mit denen Lastschrifteinzug vereinbart ist?

- Was passiert, wenn mein Kunde versehentlich an mich zahlt?

- Was ist, wenn meine Forderungen an die Hausbank abgetreten sind?

- Ich habe eine Kreditversicherung. Was ändert sich, wenn ich Factoring nutzen möchte?

- Gibt es eine Mindestlaufzeit für einen Factoring-Vertrag?

- Wer trägt das Ausfallrisiko meiner Forderungen?

- Wie behalte ich den Überblick über meine Außenstände?

Ist der Verkauf von Forderungen vorteilhafter als ein Bankkredit?

Das Besondere am Factoring ist die schnelle Verfügbarkeit der Rechnungssummen und die damit verbundene Möglichkeit, Skonti und Rabatte auszuhandeln. Diese Einsparungen im Einkauf können bereits die Factoringgebühr kompensieren. Außerdem verringern sich die Kosten für Ihr Unternehmen, weil der Factor sowohl das professionelle Forderungsmanagement als auch das Ausfallrisiko übernimmt.

Gibt es einen Mindestumsatz?

Mit der abcfinance als Factoring-Anbieter können Unternehmen bereits ab einem Jahresbruttoumsatz von 100.000 Euro mit dem Verfahren beginnen.

Welche Unterlagen werden von mir benötigt?

Wenn Sie Factoring-Kunde werden möchten, benötigen wir von Ihnen die folgenden Unterlagen:

- letzter Jahresabschluss

- betriebswirtschaftliche Auswertung des laufenden Geschäftsjahres

- Offene-Posten-Liste

Alles Weitere klären wir gerne in einem persönlichen Gespräch.

Wie lange dauert es, bis ich starten kann?

Nach Unterzeichnung des Vertrages dauert es in der Regel nur wenige Wochen, bis Sie mit dem Einreichen der ersten Rechnungen beginnen können.

Wie schnell erhalte ich mein Geld?

In der Regel erhalten Sie Ihr Geld innerhalb von 24 Stunden ausgezahlt. Über die "Cash-by-click" Funktion auf unserem Online-System können Sie jederzeit Liquidität abfordern, wann immer sie benötigt wird.

Müssen alle Kundenrechnungen an das Factoring-Unternehmen abgegeben werden?

Sie können auch nur Forderungen bestimmter Kunden oder Kundengruppen an abcfinance verkaufen. Diese Vorgehensweise nennt sich Ausschnittsfactoring.

Wie oft kann ich meine Rechnungen einreichen?

Bei abcfinance können Sie selbst entscheiden, wie oft Sie Ihre offenen Forderungen bei uns einreichen. Unser Leistungsspektrum reicht von täglicher Übergabe Ihrer Forderungen bis hin zu einer monatlichen Übergabe.

Nutzen Sie meine Zahlungsziele oder Ihre eigenen?

Die abcfinance richtet sich nach den Zahlungszielen, die Sie uns und Ihren Kunden (Debitoren) vorgeben.

Wann wird die Einrichtungsgebühr fällig?

Die Einrichtungsgebühr wird bei der ersten Abrechnung mit eingezogen.

Wann wird die Mindestgebühr fällig?

Wenn Sie am Ende eines Vertragsjahres den angegebenen Mindestumsatz nicht erreicht haben, wird Ihnen die Differenz der gezahlten Gebühr zur Mindestgebühr in Rechnung gestellt.

Was ist ein Gutschriftsverfahren?

Beim Gutschriftsverfahren erstellt nicht der Lieferant eine Rechnung an den Abnehmer, sondern der Abnehmer sendet bei Erhalt der Ware oder Dienstleistung eine Gutschrift an den Lieferanten. Diese Gutschrift ersetzt die Rechnung.

Wofür dient der Sicherheitseinbehalt?

Der Sicherheitseinbehalt deckt mögliche Rabatte, Skonti oder eventuelle Mängeleinreden durch den Kunden (Debitor) ab. Er beträgt in der Regel 10 Prozent der angekauften Forderung und wird bei Fälligkeit verrechnet beziehungsweise ausgezahlt.

Wie funktioniert das Forderungsmanagement?

Die abcfinance betreibt ein professionelles Forderungsmanagement mit höchster Seriosität. Offene Rechnungen werden von der schriftlichen Mahnung bis hin zum Telefonat mit den Debitoren effizient realisiert. Als Factoringkunde erhalten Sie von uns eine Mahnvorschlagsliste. So werden Sie in den Entscheidungsprozess mit eingebunden, wann welche überfällige Forderung gemahnt werden soll.

Wer schreibt künftig die Rechnungen?

Ihr Unternehmen stellt weiterhin selbst die Rechnungen und versendet sie an den Endkunden. Sie übermitteln uns lediglich die benötigten Rechnungsdaten auf elektronischem Weg.

Ab welchem Zeitpunkt beginnt das Inkasso gegen meine Auftragnehmer?

Das Mahnverfahren beginnt zehn Tage nach Fälligkeit Ihrer Rechnung. Ab der dritten Mahnung erfolgt in Absprache mit Ihnen die Übergabe der offenen Forderung zum Inkasso.

Was passiert, wenn mein Kunde nicht zahlt?

Das Factoring-Institut – z.B. abcfinance – mahnt die überfälligen Forderungen kaufmännisch an. Kommt es zu Problemen, informieren wir Sie und stimmen die nächste Schritte gemeinsam mit Ihnen ab. Unter Umständen führt der Mahnprozess bis zu einer gerichtlichen Klärung. Da abcfinance im Rahmen des Factorings das komplette Ausfallrisiko für geprüfte Debitoren übernimmt, sind Sie von einem potenziellen Forderungsausfall jedoch nicht betroffen.

Was passiert mit Abnehmern, die barzahlen bzw. mit denen Lastschrifteinzug vereinbart ist?

Forderungen gegen Käufer die barzahlen, brauchen nicht zum Forderungsankauf angeboten werden. Forderungen gegen Käufer, mit denen ein Lastschrifteinzugsverfahren besteht, können Sie jedoch problemlos an die abcfinance verkaufen.

Was passiert, wenn mein Kunde versehentlich an mich zahlt?

Teilen Sie uns bitte mit, wenn Ihr Endkunde versehentlich an Sie gezahlt hat. Dann besprechen wir gemeinsam die Details.

Was ist, wenn meine Forderungen an die Hausbank abgetreten sind?

In diesem Fall schließen Sie mit Ihrer Hausbank eine sogenannte Negativerklärung ab. In dieser Negativerklärung bestätigt Ihre Bank, dass sie Kenntnis darüber erhalten hat, dass zwischen uns als Factoring-Institut und Ihnen ein Factoringvertrag geschlossen wurde. Einen Formulierungsvorschlag erhalten Sie gerne von uns.

Ich habe eine Kreditversicherung. Was ändert sich, wenn ich den Forderungs-Verkauf nutzen möchte?

Es besteht die Möglichkeit, Ihre bestehende Kreditversicherung in das Factoring-Verfahren einzubinden. Dazu schließen wir mit Ihnen und dem Kreditversicherer eine Vereinbarung darüber, dass die Ansprüche aus der Versicherung zukünftig an den Factor abgetreten werden. Zusätzlich zu Ihrem eigentlichen Versicherungsschutz übernimmt die abcfinance den hundertprozentigen Ausfallschutz Ihrer Forderungen im Rahmen zugesagter Debitorenlimite.

Alternativ können Sie Ihre Kreditversicherung zum nächstmöglichen Zeitpunkt kündigen. Der Forderungsausfallschutz läuft dann sofort über das Factoring-Verfahren.

Gibt es eine Mindestlaufzeit?

Factoring-Verträge werden in der Regel über eine Laufzeit von zwei Jahren vereinbart, und können mit einer Frist von sechs Monaten zum Vertragsende gekündigt werden. In einem persönlichen Gespräch können wir gerne über Ihre individuellen Laufzeitwünsche sprechen.

Wer trägt das Ausfallrisiko meiner Forderungen?

Im Rahmen des Factorings prüfen wir vorab die Bonität Ihrer Abnehmer und legen für jeden Debitor ein individuelles Kauflimit fest. Im Rahmen dieses Kauflimits kaufen wir Forderungen gegen diesen Debitor an und übernehmen damit auch das Risiko des Forderungsausfalls zu 100%. Gerne beraten wir Sie dazu persönlich.

Wie behalte ich den Überblick über meine Außenstände?

Sie erhalten von uns Ihren persönlichen Zugang zu unserem Online-Portal, wo Sie tagaktuell alle relevante Daten wie offene Posten, Zahlungseingänge und auch die Mahnvorschlagsliste zur Verfügung haben.